“指数平滑移动平均线”(Moving Average Convergence Divergence,简称MACD)振荡器是一种技术分析工具,可帮助交易者预测价格趋势,无论是上涨还是下跌。这是一种用于技术分析的指标,它基于两个移动平均线的差异和其相对强度的概念,利用收盘价的短期指数移动平均线与长期指数移动平均线之间的聚合与分离状况,对买进、卖出时机作出研判的技术指标。

MACD的组成:

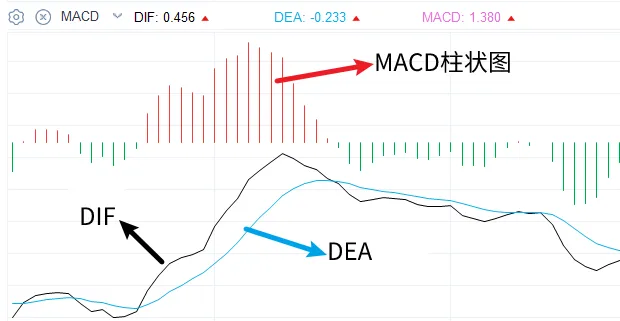

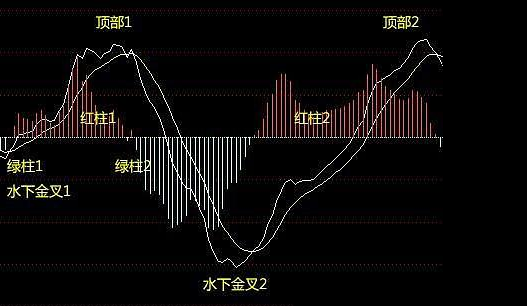

从图中可以非常直观的看出:

1、两条不同的平滑曲线,DIF代表快线(短期),DEA代表慢线(长期)。

2、快线与慢线的交叉点。

金叉:快线超过慢线,即DIF向上突破DEA,是买入信号参考。

死叉:慢线超过快线,即DIF向下跌破DEA,是卖出信号参考。

3、红绿柱状图

红色柱状图代表两条曲线的差值为正,绿色柱状图代表两条曲线的差值为负。柱状图反映了目前趋势的势能。

4、零轴

零轴隔离开了红绿柱状图。

如果,两条曲线都在零轴以上,说明多头强势;

如果,两条曲线都在零轴以下,说明空头强势。值得注意的是,在这种情况下即使出现了金叉,股价也未必上涨。

DIF 和 DEA 的计算

1. 快速线(DIF )的计算

快速线(DIF,也称为差离值)是MACD指标中的一部分,其计算是通过计算12天期(一般取12天)的指数移动平均线(EMA)和26天期的EMA之间的差异。具体计算公式如下:

其中,

EMA12天 是12天期的指数移动平均线,

EMA26天 是26天期的指数移动平均线。

这个计算得到的DIF值就是快速线的数值,它表示了较短期和较长期指数移动平均线之间的差异。

在MACD中,DIF是通过这两个EMA的差异来衡量价格的动量。

2. 慢速线(DEA)的计算

这是快速线的9天期的指数移动平均线。这是较长期的移动平均。

此外,MACD图还包括一个柱状图,称为“柱状线”或“柱体”。

3. MACD的计算公式如下:

这个柱状图表示快速线和慢速线之间的差异。当快速线穿越慢速线时,柱体会显示正值,表明买入信号。相反,当快速线穿越慢速线向下时,柱体会显示负值,表示卖出信号。

MACD的主要目标是识别价格趋势的变化,同时还可以用来衡量价格动量的强度。投资者经常使用MACD与其他技术分析工具结合起来,以更全面地评估市场的走势。

如何解读MACD,MACD应用策略

收敛/散离

“Convergence/Divergence” (收敛/散离)是MACD指标名称的一部分,它强调两个移动平均线之间的趋势。

- Convergence(收敛): 当两个移动平均线趋向彼此时发生收敛。这表示短期和长期的趋势在逐渐趋于一致。在MACD中,这可能表明市场动量减缓,可能发生趋势反转或持续。

- Divergence(散离): 当两个移动平均线远离彼此时发生散离。这表示短期和长期的趋势在逐渐分离。在MACD中,这可能表明市场动量正在加速,可能是趋势的延续或加强。

MACD指标的计算中包含了12天期和26天期两个移动平均线,分别代表较短期和较长期。短期的移动平均线(12天期)更为灵敏,对价格变化的反应更快,而较长期的移动平均线(26天期)相对较慢,对价格变化的反应相对缓慢。通过观察这两者之间的趋势变化,投资者可以获得有关市场动量和趋势方向的信息。

振荡器

“Oscillator”(振荡器)是MACD指标的一个特征,指的是MACD线在零线(中轴线)上下振荡的情况。以下是关于MACD振荡器的一些解释:

- 振荡行为: MACD线在零线上方和下方振荡,表示了快速线(12天期EMA)和慢速线(26天期EMA)之间的差异。这种振荡行为是MACD常见的特征之一。

- 中轴线交叉: 当MACD线穿越零线时,这被称为中轴线交叉。穿越上方表示正的动量,穿越下方表示负的动量。

- 正向MACD值: 当MACD线在零线上方且为正值时,这表明12天期EMA高于26天期EMA,表示上涨的动量增强。正值的增加表示短期EMA与长期EMA之间的差异扩大。

- 负向MACD值: 当MACD线在零线下方且为负值时,这表明12天期EMA低于26天期EMA,表示下跌的动量增强。负值的增加表示短期EMA与长期EMA之间的差异扩大。

通过观察MACD线的振荡和它相对于零线的位置,投资者可以得知市场中的动量方向和趋势的相对强度。

信号线交叉

“Signal Line Crossovers”(信号线交叉)是MACD指标中的另一种常见信号,用于帮助投资者识别价格趋势的变化。在MACD中,信号线是DIF的9天期指数移动平均线(DEA)。

信号线交叉分为两种情况:

- Bullish Signal Line Crossover(看涨信号线交叉): 当快速线(DIF)上穿慢速线(DEA),且两者都在中轴线上方时,产生看涨信号。这表明短期的价格动量强于较长期,可能迎来上涨趋势。

- Bearish Signal Line Crossover(看跌信号线交叉): 当快速线(DIF)下穿慢速线(DEA),且两者都在中轴线下方时,产生看跌信号。这表明短期的价格动量相对较弱,可能迎来下跌趋势。

信号线交叉通常被视为趋势反转的潜在信号,但与任何技术指标一样,建议将其结合其他分析工具和趋势确认使用,以提高决策的准确性。

- 信号线定义: 信号线是MACD线的9天指数移动平均线(EMA)。它充当MACD的移动平均线,使其更加平滑,并有助于识别MACD的转折点。

- 看涨和看跌交叉: 信号线交叉被认为是常见的MACD信号。当MACD上升并穿过信号线时,出现看涨交叉,表示可能有上行动能。相反,当MACD下降并穿过信号线时,出现看跌交叉,表示可能有下行动能。

- 交叉持续时间: 交叉的持续时间可以不同,从几天到几周不等。底层证券动能的强度影响交叉的持续时间。

- 谨慎和审慎: 尽管信号线交叉被广泛使用,但应谨慎对待在极端正负水平的交叉。通过视觉评估和历史分析,可以帮助估计极端水平。

- 波动性的影响: 底层证券的波动性增加可能导致更多的交叉。

MACD的应用 - 图表示例: 段落使用IBM的图表,显示了12天EMA(绿色)、26天EMA(红色)和12,26,9 MACD。在六个月内有八次信号线交叉,其中四次是看涨的,四次是看跌的。黄色区域突显了MACD线激增至正极端的时期。在四月和五月有两次看跌信号线交叉,但IBM持续上涨。尽管涨势在激增后有所减缓,但在四月至五月的上行动能仍然强于下行动能。五月的第三次看跌信号线交叉产生了一个良好的信号。

- 示例的解释: 例子提到了信号线交叉发生的情况,并提供了对它们有效性的见解。强调了考虑整体动能和极端动作对交叉信号的潜在影响的重要性。

中轴线交叉(Centerline Crossovers)

中轴线交叉(Centerline Crossovers)是MACD指标中的一种信号,与MACD线与信号线之间的交叉相关。在这个上下振荡的指标中,中轴线通常被定义为零线,其上方为正值区域,下方为负值区域。

具体而言,中轴线交叉发生在MACD线穿过中轴线时,产生不同的市场信号:

- 看涨中轴线交叉: 当MACD线从下方穿过中轴线,产生正值时,表示快速线(DIF)上升,可能预示着上升趋势的开始。这可能是买入信号。

- 看跌中轴线交叉: 当MACD线从上方穿过中轴线,产生负值时,表示快速线下降,可能预示着下降趋势的开始。这可能是卖出信号。

中轴线交叉通常用于确认趋势的变化,并且是MACD指标中的重要部分之一。投资者在使用中轴线交叉时通常会结合其他分析工具和趋势确认,以提高决策的准确性。需要注意的是,中轴线交叉并非绝对的买入或卖出信号,因此建议谨慎使用,并结合其他因素进行全面考虑。

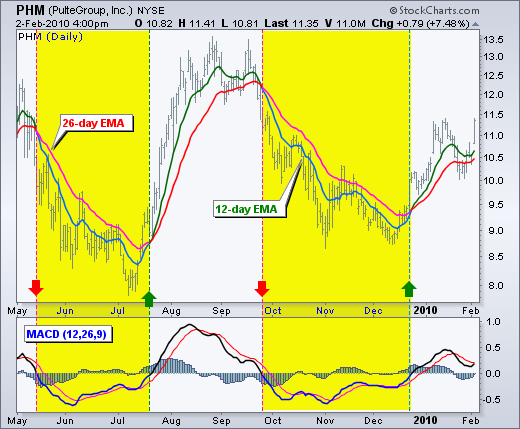

中轴线交叉是MACD指标中次常见的信号。看涨中轴线交叉发生在MACD线上穿零线并变为正值时。这种情况发生在底层证券的12天EMA移动高于26天EMA时。看跌中轴线交叉则发生在MACD线下穿零线并变为负值时,即12天EMA移动低于26天EMA。

中轴线交叉的持续时间可以短至几天,也可以长至几个月,这取决于趋势的强度。只要有持续的上升趋势,MACD将保持为正值。当存在持续的下降趋势时,MACD将保持为负值。下面的图表显示了Pulte Homes(PHM)在九个月内至少有四次中轴线交叉。由于这些中轴线交叉伴随着强劲的趋势,因此产生的信号效果良好。

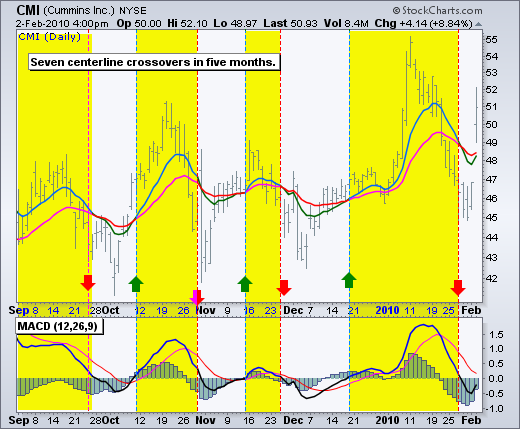

以下是Cummins Inc(CMI)的图表,显示了在五个月内发生的七次中轴线交叉。与Pulte Homes不同,这些信号会导致大量的价格震荡,因为在交叉后并未出现强烈的趋势。

这个描述指出,虽然CMI的图表显示了多次中轴线交叉,但相比之下,这些信号并没有带来明显的趋势。”Whipsaws”(价格震荡)指的是在缺乏明确趋势的情况下,市场价格频繁上下波动,导致信号产生混乱和不确定性。

这突显了使用技术指标时的一种潜在挑战,即信号的有效性可能受到市场条件和个别股票表现的影响。

投资者在使用中轴线交叉或其他技术指标时,通常需要谨慎,并结合其他因素进行全面分析,以避免受到不稳定市场条件的干扰。

下面的图表显示了3M(MMM)的情况,图中展示了2009年3月底的看涨中轴线交叉和2010年2月初的看跌中轴线交叉。这个信号持续了10个月。换句话说,12天EMA在26天EMA上方持续了10个月。这代表了一次强烈的趋势。

这个例子强调了中轴线交叉的一个关键特点,即它们在趋势强劲并持续的时候可以提供有效的信号。在这种情况下,一个看涨中轴线交叉导致了一个持续了10个月的上升趋势,而一个看跌中轴线交叉则预示了一个持续了10个月的下降趋势。

尽管这种情况对于技术分析者来说是理想的,但投资者仍应该谨慎使用中轴线交叉等信号,并结合其他工具和分析,以确保更全面的市场评估。市场条件和个别股票的表现仍然可能对信号的效力产生影响。

背离(Divergences)

在MACD中,背离通常涉及到价格走势和MACD柱状图之间的不一致性。

- 顶背离(Bearish Divergence):

- 当价格创造新高,但相应的MACD柱状图却没有创造新高(即没有出现与价格相匹配的高点),就被称为顶背离。

- 这可能暗示着市场的买方动能正在减弱,尽管价格仍然上升,但可能会有下跌的趋势。

- 底背离(Bullish Divergence):

- 当价格创造新低,但相应的MACD柱状图却没有创造新低(即没有出现与价格相匹配的低点),就被称为底背离。

- 这可能表明市场的卖方动能正在减弱,尽管价格仍在下降,但可能会有上涨的趋势。

在MACD中,背离是用于识别潜在趋势反转的工具之一。然而,与其他技术分析工具一样,背离并不是绝对准确的信号,交易者仍然需要谨慎,并结合其他指标和分析方法来做出决策。

MACD金叉和死叉,MACD买入卖出指南

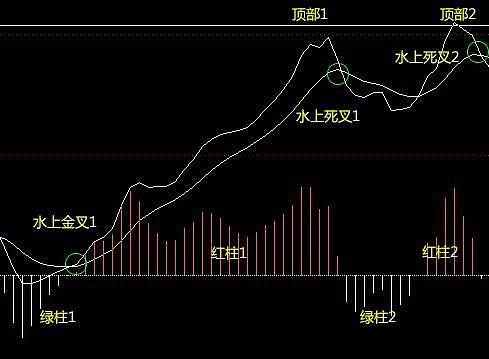

MACD之双底双顶

MACD形态跟K线形态差不多

如上图

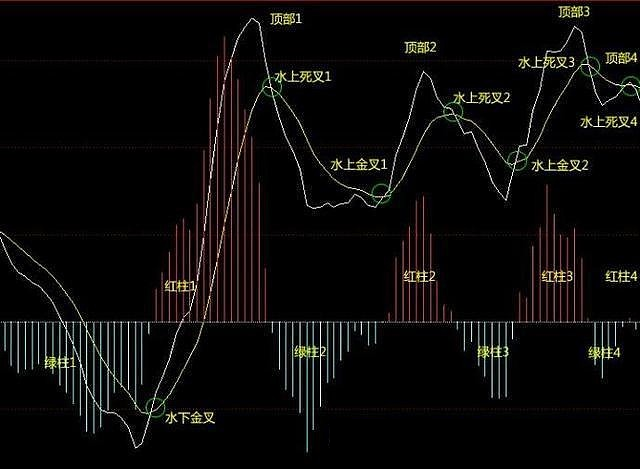

如上图

如上图

如上图

MACD运行在0轴之上

由此可以衍生很多的形态

如上图

我们知道

那卖点在什么地方呢?观察

水上死叉2是不是卖点呢?先观察MACD的多空力量

那什么时候应该卖出呢?接触过形态学的人应该会去选择双顶的位置

水上死叉3作为卖点其实不错

水上死叉3形成的时候发现前面的红柱3大于红柱2

上图的操作就是一次较为完善的波段操作