始于2020年的缺芯潮在2021年会如何演变,很多媒体和机构都曾给出预测。比如,路透社在2020年12月17日的报道中指出,受到8英寸晶圆产能不足以及其他一些因素的影响,未来全球手机、电脑等电子消费类产品和汽车的出货量将不及预期。

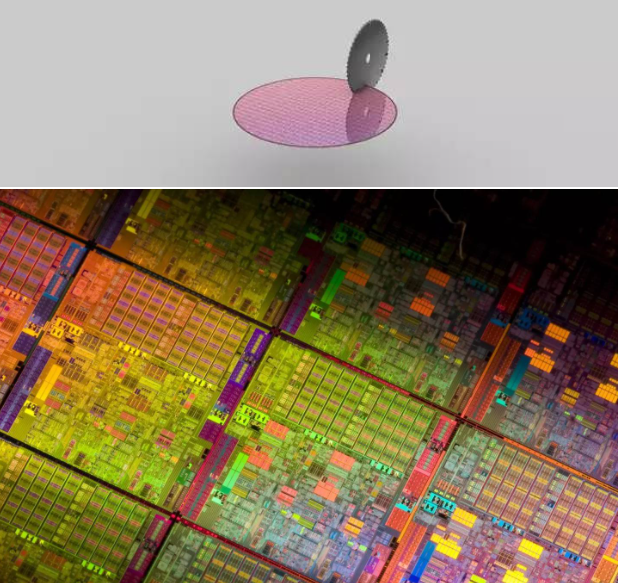

8英寸晶圆的主要应用是电源管理、CIS、功率器件,以及RF开关,MCU和显示驱动器IC,当然还有MEMS传感器。

有机构曾作出分析,从供给面来看,近年8英寸晶圆的产能增长有限,然而CIS、电源管理芯片等需求量却与日俱增,2021年供需状况会进一步失衡。

汽车行业为什么会成为重灾区,就是因为汽车芯片对8寸晶圆的依赖性太强。根据相关统计数据,8寸晶圆需求占到了汽车半导体需求中的79%,12寸晶圆需求仅占比12%。

如果从汽车各类半导体器件的用量来看,根据 Gartner的数据,ASIC/ASSP是用量最大的部分,占比33%;其次是MCU和分立器件,分别占比17%和15%;光电子、传感器、模拟芯片分别占比10%、10%和7%;逻辑芯片和存储芯片占比最小,分别为5%和2%。这其中的绝大部分产品都来自8寸线。

热门产品电源管理芯片也大部分出自8寸晶圆。进入5G时代,随着快充、无线充电功能的加入,手机的电源管理芯片数量也从平均4-5颗增加到了7-8颗。如果按照2023年全球5G手机出货量10亿部来计算,全球范围仅5G手机对8寸晶圆的需求就在1500万片以上。

在CIS方面,低像素(2M/5M 及以下)CIS芯片主要在8寸晶圆上生产。根据 Frost&Sullivan 的预测,200 万及以下像素手机 CIS 芯片出货量预计将从2020年的16.4亿颗增长至2021 年的17.6亿颗,并在之后3年中整体维持年均17.5亿颗左右的旺盛需求。

SEMI近日就指出,目前晶圆代工几乎所有制程都逼近满载,预估今、明年8寸产能吃紧情况,可能都不会缓解。

根据集邦科技统计,全球共有8寸晶圆厂40座,33座在亚洲。台湾地区以15座夺冠,其次为中国大陆的7座。就台湾地区来看,则以联电数量最多,旗下有7座8寸厂,8寸厂的产能每个月约有30万片,仅低于台积电的50万片,高于第3名世界先进的24万片。中芯国际的8寸产能排名第四。目前,所有8寸晶圆厂的产能都已经接近满载。

而且,8寸晶圆的生命力非常顽强,目前仅不足1/3模拟和混合信号半导体元器件将从8寸晶圆向12寸晶圆转移,且进程缓慢,多以消费和无线通信为代表,而工业和汽车领域的应用则依然坚守8寸。

虽然有疫情、中美贸易战等原因,8寸晶圆短缺的种子其实早已种下

图 主要8寸晶圆代工厂产能利用率(截止2020Q3,源自东方证券)

有业内人士指出,相比于12寸晶圆,8寸晶圆更容易受到季节性短缺或微小波折,当12英寸市场需要更多产能时,只需平衡新增产能和需求的关系,这在8英寸晶圆上是做不到的。加之8寸新产能增速不如12寸,供需平衡很难在短期改善。

为何8英寸市场如此紧俏?

虽然有疫情、中美贸易战等原因,8寸晶圆短缺的种子其实早已种下。

2008年开始,随着更多厂商投身到了12英寸晶圆厂产能之中,导致全球8英寸晶圆厂数目及产能快速收缩。数据统计,从2008到2016年,至少超过30座8寸晶圆厂关闭,同时有超过10座厂从8寸转换为12寸,2015——2017年全球8英寸晶圆厂产能增长速度仅约7%。

另外,在2010——2016年间,约超过20座6寸晶圆厂关闭,如分立器件、功率器件、MEMS、模拟芯片等产品需求切换至8寸晶圆,额外的加重了8寸产能的负担。

但是,在2015年却开始了8寸晶圆的需求大爆发。当年,随着物联网进入成熟的发展阶段,人工智能装置的数量飙升,从而带动了指纹识别产品、电源芯片、智能设备MCU等的需求。这些芯片可以在较旧的8寸晶圆厂中生产,但因为没有对8寸晶圆厂的持续投资,芯片制造商的产能已经不能满足需求。于是,从2016年到2018年,8英寸晶圆厂产能已售罄。

设备厂商对这种现象最为敏感。KLA旗下公司SPTS Technologies的执行副总裁兼总经理David Butler曾表示:“在我们自己的统计数据中,较小晶圆市场的强劲表现非常明显。从2010年到2015年,8寸或更小尺寸产品的销售额占比有所下降,与12英寸产品占比接近对半开。然而过去5年发生了逆转,8寸及更小尺寸设备的销售占比再次回到2010年的水平。”

这波反弹一直延续到2020年上半年,让晶圆厂的8英寸线满负荷运转。例如,联电在2020年第一季度的8英寸晶圆厂利用率就维持在90%的水平。

联电业务发展副总裁Walter Ng指出,8英寸产能的需求曾经是周期性的,但在过去几年里发生了变化,8英寸的需求一直处于高位。8英寸上生产的许多芯片都是生命周期很长的产品,也将在很长时间内继续使用成熟制程。同时还有许多新产品被开发出来,也希望能利用8英寸节点的技术和成本优势。这将催生8寸晶圆的新范式,在可预见的未来,供不应求的状态将持续存在。

扩产艰难

近日,世界先进开启了扩产计划,通过购入的友达L3B厂来实现每月约4万片的8英寸晶圆产能,以因应客户不断增加的中长期产能需求。

中芯国际联合CEO赵海军也在2020年第四季度电话财报会议上透露,公司在2021年将扩充4.5万片的8英寸月产能,另外12英寸也将扩充1万片/月。

在汹涌的产能缺口面前,这些扩产计划都有些杯水车薪的意味。

近年来,除了台积电宣布在南科六厂旁新建一座8英寸厂,全球几乎不再有新的8寸纯晶圆代工厂出现。

原因也很简单,买不到设备。

由于设备大厂早已停止生产8英寸设备,市场上8英寸设备一机难求。因此,一种选择是直接通过Fab设备供应商或OEM,其中许多都设有销售新的和翻新工具的部门。OEM在开发具有最新功能的8英寸设备,但价格不菲。另一个选择就是二手设备。

目前 8 寸设备主要来自二手市场,多来来自从8英寸向12英寸升级的内存厂商,如三星和海力士,目前旧设备市场资源逐渐枯竭,因此2014年后8寸晶圆设备较为紧缺,其中蚀刻机、光刻机、测量设备最难获得。

韩国最二手芯片设备经销商Surplus Global Inc.的首席执行官Bruce Kim说:“二手设备需求旺盛,但我们的所拥有的设备不足以应付需求。”

据他介绍,二手设备价格在过去6个月中上涨了多达20%,而翻新工具的库存从十年前的7000到8000下降到了1000。

一家大型芯片制造设备租赁公司的消息人士透漏,“二手机器价格每年都在涨,过去这一年,价格平均涨20%,关键的光刻机等设备,价格涨到原本的300%。”

此外,8寸设备的工艺分界线原来在90nm,现阶段已经上移至65nm等,导致8寸生产线的投资金额大幅上升。

况且近期新增产能成本已和本世纪初相差不大,但是8寸晶圆价格相比本世纪初却有大幅的下降,且建设的8寸晶圆厂预期使用年限更短,成本收益权衡下难有厂商继续通过新建和扩建的方式大幅增加产能。未来产能仅有可能通过技改和新增设备的方式,但受限于有限的 洁净室空间,潜在增量有限。

设备行业人士就指出,国际半导体设备厂多已停止或减少8英寸厂设备生产,二手设备也无法真正凑齐完整的8英寸晶圆生产线,因此要扩充产能只能靠着提高晶圆厂生产效率。

据此判断,今年半导体市场上真正可量产的8寸晶圆厂产能增幅将十分有限。但是,来自半导体行业下游的需求却有增无减,产能缺口恐还有扩大之势。

向12英寸晶圆过渡

2008到2016年期间,总共有15座晶圆厂从8英寸转型为12英寸的。与8英寸晶圆相比,12英寸的体现出了明显优势。

两种尺寸的晶圆表面积的大小不同,以相同的良率标准做假设,一片12英寸晶圆可以生产约200多颗IC,是8英寸的两倍,在生产成本不需大幅提高的情况下,比较符合成本效益。但也因为一片12英寸晶圆产出的IC数量比较多,对应到终端需求,要有足够的量支撑,这也是很多厂商会停留在8英寸的原因,特别是中小规模IC设计厂商,需要的芯片数量有限,12英寸晶圆不经济。

按芯片类型划分,电源管理IC、驱动IC、指纹辨识IC、CMOS图像传感器(CIS)、MOSFET、功率器件等主要采用8英寸晶圆,而12英寸生产的多为90nm制程以下,需要高效能、高速运算的芯片,如CPU、GPU、手机AP及网通芯片。

早些年,大部分6英寸硅晶圆生产线都已经转向了8英寸的,然而,受制于成本和性能等因素,8英寸线转向12英寸产线较为困难,主要体现在:12英寸晶圆厂进入门槛高,参与厂家数量较少,根据中芯国际新建上海12英寸晶圆厂投资金额数量可知,12英寸厂对代工企业厂房洁净室清洁度及设备的精密度要求很高,初期投资及后续研发投入巨大,要达到百亿美元级别才能具备市场竞争力。因此,尽管12英寸晶圆市场高速增长,但直接参与竞争的企业数量依然是少数。

另外,代表先进制程的12英寸晶圆厂生产的产品主要是精密制程的芯片,留给65nm及以上制程的空间并不多,12英寸厂的投资金额巨大也导致代工费用高昂,而这是对价格敏感的成熟制程产品所不希望看到的。同时,制程尺寸的微缩,会导致漏电的增加,因此,电池供电类应用通常会选择8英寸产线,另外,MEMS传感器、LED等产品,采用8英寸晶圆更具优势。

也正是因为如此,8英寸晶圆厂具有相当长的生命周期。特别是由于市场对PMIC、显示驱动IC,CIS,MCU,MEMS和其它特征尺寸>90nm制程工艺技术的器件的强劲需求,晶圆代工厂从中受益颇多。这些器件是许多物联网应用的关键组件,物联网为8英寸晶圆厂注入了新的活力。

不过,近些年,随着市场对存储和逻辑芯片需求的增加,特别是14nm及更先进制程的普及,市场对12英寸晶圆的需求日益迫切,这方面的成本效率越发突出。因此,8英寸向12英寸晶圆转型的速度开始加快。

来自IC Insights的统计和预测显示,2018-2021年间,全球范围内可量产的12英寸晶圆厂每年都会增加,到2021年,将达到123家,而这一数字在2016年为98家,基本上所有新建设的晶圆厂都将用来生产目前急缺的DRAM、闪存,或者增强现有的代工能力。截至2016年底,12英寸晶圆贡献了全球IC晶圆厂产能的63.6%,预计到2021年底这一数字将达到71.2%。

不只是在存储和逻辑芯片方面,模拟和模数混合芯片厂商也越来越多地向12英寸产线转移,典型代表就是德州仪器(TI)和ADI。

近些年,TI一直在稳步提升其12英寸晶圆模拟芯片的产量,以削减成本并提高生产效率。TI表示,12英寸晶圆厂的产量比竞争对手使用的8英寸工艺生产的芯片便宜40%。此外,对于模拟用途,12英寸晶圆厂的投资回报率可能更高,因为它可以使用20到30年。

不过,鉴于当下8英寸晶圆产能的短缺,8英寸向12英寸转移的脚步可能再次放缓。

结语

总体来看,8英寸晶圆代工供需不平衡的状况短期内难以缓解,产能吃紧的状况将延续到2022年。不过,仍有一些变数需要关注,包括终端需求、重复下单(overbooking)与国际政经局势变化等。因此,虽然8英寸晶圆向12英寸转换的大方向逐渐明朗,但前进的脚步和节奏将受到多种因素的制约和影响,恐怕会缓慢前行。